Akumulacja, dystrybucja, trend wzrostowy i spadkowy - 4 fazy rynku według Stana Weinsteina

W poniższym artykule zaprezentuję jedną z najważniejszych rzeczy jakie udało mi się zrozumieć w temacie inwestowania. Gdyby nie udało mi się tego zrobić to prawdopodobnie nie byłbym teraz tutaj gdzie jestem i nie pisał tego artykułu. Jest to prosta technika, która pozwala na angażowanie się w silne spółki, które z dużym prawdopodobieństwem mogą przynieść godziwe zyski oraz unikanie spółek, w wypadku których zdecydowanie bardziej prawdopodobne wydają się spadki. Chyba największą siłą rządzącą wszechświatem jest zmienność oraz cykliczność. Świat się cały czas rozwija i zmienia. Rozwój ten nie postępuje jednak w sposób liniowy, tylko składa się z nieustannych cyklów lub, mówiąc inaczej, faz. Nawet ludzkie życie ulega temu procesowi. Najpierw się rozwijamy i rośniemy w okresie młodości potem przechodzimy w okres dojrzałości, a następnie zaczynamy się starzeć. Z bardzo podobnym zjawiskiem mamy do czynienia w wypadku pór roku, cyklów gospodarczych oraz wszystkich organizmów żywych. Wszędzie można napotkać zmiany układające się w szerszej perspektywie w fazy. Oczywiście nie inaczej jest w wypadku rynków finansowych. Można nawet powiedzieć, że rynki są wręcz idealnym przykładem występowania zjawiska zmiennych faz.

Czym w takim razie jest właściwie inwestowanie?

Bardzo spodobała mi się znaleziona kiedyś w jednej z książek definicja inwestowania która brzmiała mniej więcej tak: „Inwestowanie to wielkie igrzyska, w których z jednej strony ktoś zarabia, a z drugiej traci swoje pieniądze.” Jak wiadomo na rynkach finansowych podobnie jak w sporcie jest tylko nieliczna grupa zwycięzców, która może się pochwalić ponadprzeciętnymi zyskami ze swoich inwestycji. Żeby dołączyć do tego elitarnego grona niezbędne jest wypracowanie pewnego rodzaju przewagi nad innymi inwestorami. O tego rodzaju przewadze będę właśnie zaraz pisał.

Kim są inwestorzy którzy należą praktycznie zawsze do elitarnego grona zwycięzców?

Pierwsza myśl jaka praktycznie zawsze nasuwa się w tym temacie mówi, że do wiecznych zwycięzców należą maklerzy, zarządzający funduszami inwestycyjnymi oraz analitycy, których wypowiedzi pojawiają się każdego dnia w prasie, telewizji i innych mediach. Niestety prawda jest całkowicie odwrotna. Badania pokazują, że ta grupa „profesjonalistów” rynkowych w 95% przypadków nie potrafi zarabiać więcej niż średnia rynkowa (indeks). W ich wypadku sytuacja najczęściej prezentuje się następująco. Są oni przez cały czas zaangażowani w rynek. Dlatego zarabiają gdy indeksy rosną i tracą, gdy spadają, co jest przyczyną tego, że cały czas falują zgodnie z rynkiem. W rzeczywistości analitycy, maklerzy i zarządzający są niczym innym jak sprzedawcami. Ich praca zależy od tego czy będziesz kupował akcje, fundusze czy też inne produkty inwestycyjne. Jeżeli tego nie będą robić to najprawdopodobniej z czasem stracą pracę. Najczęściej firma, w której pracują naciska, aby zwiększać liczbę klientów i przez to zyski z prowizji. Dlatego między innymi wysyłają swoich pracowników do TV lub radia, aby opowiadali o sytuacji rynkowej najczęściej w pozytywnym świetle. Nigdy nie usłyszysz od zarządzającego funduszem inwestycyjnym w telewizji o tym, żeby sprzedawać. Powód jest prosty, gdyby tak zrobili nie mieli by już pracy, ponieważ prędzej czy później ich pracodawca by ich zwolnił. Niestety badania mówią, że zarządzający funduszami w większości przypadków w dłuższej perspektywie nie są w stanie pokonywać swoimi wynikami średnich giełdowych, dlatego ogólnie rzecz biorąc nie posiadają nadzwyczajnych umiejętności inwestycyjnych. Badania mówią, że jedyną grupą, która jest w stanie nieustannie pokonywać indeks giełdowy swoimi stopami zwrotu z inwestycji giełdowej są insiderzy. Ich rewelacyjne zyski nie wynikają z tego, że stosują jakieś wyszukane fundamentalne lub techniczne metody inwestycyjne. Są one raczej wynikiem tego, że inwestorzy z tej grupy mają dostęp do informacji poufnych i od wewnątrz doskonale wiedzą jaka sytuacja ma miejsce w spółce, branży czy też na danym rynku. Posiadając taką wiedzę są w stanie precyzyjnie określić optymalne momenty wejścia i wyjścia z inwestycji bazując na informacjach, które nie są dostępne ogółowi inwestorów. Posiadają wiedzę, której zarówno Ty jak i ja nigdy nie zdobędziemy. Pocieszę Cię jednak, że nie jesteśmy na do końca straconej pozycji. Jedna z podstawowych zasad analizy technicznej mówi, że cena dyskontuje wszystko. Dlatego obserwując notowania jesteśmy w stanie wynaleźć struktury rynkowe, które z dużym prawdopodobieństwem pozwolą nam na zlokalizowanie kupujących i sprzedających insiderów.Dlatego jedyne, co jest Ci potrzebne do inwestowania z sukcesem to umiejętność wyszukiwania procesów akumulacji i dystrybucji papierów przez insiderów. Jednym z absolutnych pionierów tego rodzaju analiz był Stan Weinstein który w książce z 1988 roku, zatytułowanej „Secrets for Profiting in Bull and Bear Markets” opisał ideę 4 faz rynku.

Faza 1: AKUMULACJA

Jest to etap, który następuje najczęściej po długoterminowym trendzie spadkowym. Po silnej fali wyprzedaży insiderzy zaczynają doskonale zdawać sobie sprawę z tego, że ceny akcji są niezwykle niskie i rozpoczynają skup papierów spółki. Akcje waloru zaczynają przechodzić z tak zwanych „słabych rąk” zwykłych inwestorów indywidualnych lub instytucjonalnych do „silnych rąk”, czyli do insiderów, którzy posiadają wewnętrzną wiedzę na temat atrakcyjności inwestycyjnej danej spółki. Najczęściej jest to wiedza, która nie jest dostępna ogółowi rynku. Kursy akcji przestają już silnie spadać i zaczynają powoli poruszać się najczęściej w trendzie bocznym.

Faza 2: TREND WZROSTOWY

Po tym jak silne ręce w trakcie akumulacji zebrały już z rynku dużą ilość papierów podaż od słabych rąk zaczyna ustępować i rynek zaczyna wchodzić w trend wzrostowy. Przejście rynku z fazy akumulacji do trendu wzrostowego jest najbezpieczniejszym momentem do zakupu akcji danej spółki. W ten oto sposób wchodzimy na rynek na samym początku ruchu i mamy perspektywę na duże zyski wynikające z ewentualnego długiego ruchu wzrostowego. Trendy często bywają niezłomne i długotrwałe, dlatego do ewentualnych zakupów powinno się rozpatrywać jedynie spółki, które znajdują się w tej fazie rynkowej. Często można w trakcie wzrostów znaleźć optymalne momenty (np.: korekty), które pozwalają na dołączenie się do trendu wzrostowego. Trend zaczyna się rozkręcać w miarę coraz wyższych poziomów. Do ruchu dołącza się coraz więcej inwestorów, którzy nie są do końca świadomi tego, co robią. Akcje zaczynają się robić modne i jest o nich coraz głośniej w tym momencie trend zaczyna być coraz dojrzalszy.

Faza 3: DYSTRYBUCJA

Po długoterminowym trendzie wzrostowym „silne ręce” czyli insiderzy zaczynają powoli rozumieć, że ceny posiadanych przez nich akcji są przewartościowane, a coraz wyższe kursy są wynikiem popytu już wyłącznie „słabych rąk”. Insiderzy rozpoczynają w tym momencie dystrybucję swoich pozycji i pozbywają się zakupionych w fazie akumulacji papierów. Trend wzrostowy powoli zaczyna przechodzić do historii, a papier zaczyna się zachowywać coraz słabiej. Insiderzy kontynuują wyprzedaż posiadanych przez siebie papierów i w końcowej fazie kurs powoli zaczyna przechodzić do trendu spadkowego.

Faza 4: TREND SPADKOWY

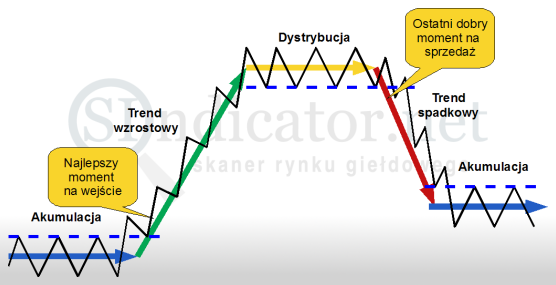

Tak jak przejście z akumulacji do trendu wzrostowego jest najlepszym momentem na zakup tak też przejście rynku z dystrybucji do trendu spadkowego jest najlepszym ( ostatnim ) momentem na sprzedaż. W tej fazie rynku akcje znajdują się praktycznie wyłącznie w „słabych rekach”. Insiderzy pozbyli się posiadanych przez siebie akcji. Popyt drastycznie maleje i kursy zaczynają spadać. Jako, że akcje posiadają praktycznie wyłącznie „ słabe ręce” w miarę postępowania spadków spirala przeceny zaczyna się nakręcać a spadki zaczynają przybierać na sile. Wyprzedaż postępuje aż do czasu w którym Insiderzy ponownie nie zaczną się interesować danymi papierami ze względu na ich ponowną atrakcyjność inwestycyjną. Prześledźmy ten schemat na poniższej uproszczonej ilustracji:

Jak widać na powyższym uproszczonym schemacie rynek w dużym uproszczeniu układa się w cykle. Dowolna spółka zawsze przebywa w jednej z tych 4 faz: akumulacji, trendzie wzrostowym, dystrybucji bądź trendzie spadkowym. Jeżeli znajdziemy jakąś spółkę, której nie potrafimy w obecnej chwili zdefiniować to najprawdopodobniej kurs wykonuje akumulację lub dystrybucję w szerszej perspektywie czasowej. Zazwyczaj w takich wypadkach wystarczy oddalić perspektywę i cały obraz zaczyna się rozjaśniać. Zanim przejdę do zaprezentowania kilku praktycznych przykładów chciałbym podać kilka odpowiedzi na niektóre pytania jakie mogą Ci się nasuwać w związku z tego rodzaju analizami i metodami inwestowania.

Dlaczego najlepszym momentem na zainwestowanie jest przejście z fazy akumulacji do trendu wzrostowego, a nie wcześniej?

Niestety jest to spowodowane faktem, że w trakcie trwania procesu akumulacji nikt nie jest w stanie stwierdzić w 100%, czy mamy do czynienia z tą właśnie fazą rynkową. Tak naprawdę dopiero wybicie może potwierdzić, że mieliśmy właśnie z tym do czynienia. Zdarzają się wypadki, że ze struktury pozornie wyglądającej jako akumulacja dochodzi do wybicia dołem i okazuje się, że domniemana akumulacja była w rzeczywistości dystrybucją. Dokładnie z tego samego powodu najlepszym momentem na sprzedaż jest przejście z procesu dystrybucji do trendu spadkowego. Sprzedając wcześniej narażamy się na ryzyko, że konsolidacja była w rzeczywistości ponownym procesem akumulacji, a nie dystrybucją, z której rynek kontynuuje wzrosty.

Czy zawsze rozważać jako zakup jedynie spółki, które przechodzą z procesu akumulacji do trendu wzrostowego?

Trzeba pamiętać o tym, że nie codziennie spółka przechodzi z akumulacji w trend wzrostowy, dlatego takich okazji inwestycyjnych w roku zdarza się zazwyczaj kilka. Główna zasada inwestowania w zgodzie z trendem polega na tym, że inwestujemy w spółki silne, a więc te które znajdują się w trendzie wzrostowym. Kierując się zasadą, że szczyt może być tylko jeden zwiększamy prawdopodobieństwo sukcesu trzymając się spółek w trendzie wzrostowym. Często się zdarza, że w trakcie hossy niektóre spółki rosną po kilka tysięcy procent, a więc dołączenie się do trendu w dowolnym momencie ruchu pozwala na osiągnięcie sowitych zysków.

Jakich spółek należy unikać?

Zdecydowanie należy unikać kupowania spółek które znajdują się w trendzie spadkowym. Spółki, które wybiły się dołem z fazy dystrybucji mogą nierzadko ulec nawet 90% przecenie. Trzymając się zasady, że ostateczny dołek może być tylko jeden jest to grupa spółek obarczona dużym ryzykiem inwestycyjnym. Niedopuszczalne jest inwestowanie w spółki na zasadzie „bo dużo spadły”. Nigdy nie jest tak, że jakaś spółka tak spadła, że nie może spaść niżej. Odwrócić trend mogą jedynie insiderzy, którzy w oparciu o swoją wiedzę dojdą do wniosku, że rynek jest już wyjątkowo atrakcyjny pod względem inwestycyjnym.

Jak długo może trwać proces akumulacji lub dystrybucji?

Niestety nie ma określonej czasowo definicji tej fazy rynku. Może ona trwać kilka tygodni, albo nawet kilka lat. Czasami się zdarza, że spółka która w krótszym rozkładzie czasowym wykonywała wielokrotnie cały cykl od akumulacji, przez trend wzrostowy, dystrybucję i trend spadkowy była w niczym innym jak długoterminowym procesie akumulacji lub dystrybucji. Istnieje w tym wypadku zasada, że im dłuższy proces akumulacji lub dystrybucji tym bardziej znaczące wybicie, które daje perspektywę na znaczący ruch. Przejdźmy teraz do kilku przykładów, jak zastosować teorię w praktyce.

Przykłady

PGNiG lata 2006-2007 wykres dzienny

Jak widać spółka w roku 2006 przebywała w dużej (prawie rocznej) i mniejszej (półrocznej) konsolidacji. Właściwie przez ten cały okres należało jedynie obserwować spółkę. Dopiero pod koniec 2006 w wypadku małej akumulacji i na początku 2007 w wypadku dużej doszło do wybicia i przejścia w trend wzrostowy. Były to dwa optymalne momenty na zajęcie pozycji i załapanie się na prawie 100% ruch wzrostowy. Ponadto w trakcie samego ruch wzrostowego można było wielokrotnie dołączyć się do trendu.

PGNiG rok 2008 wykres dzienny

Problemy z wzrostami zaczęły się dopiero pod koniec 2007 roku kiedy to papier wszedł w proces dystrybucji. Styczeń 2008 przyniósł wybicie dołem z dystrybucji i zasygnalizował wejście w trend spadkowy oraz wygenerowanie sygnału sprzedaży. Od tej pory nikt nie powinien był się już interesować zakupem akcji tej spółki. Tobie teraz pozostawiam analizę obecnej sytuacji na tym papierze (styczeń 2009), ale moim zdaniem spółka ponownie zaczyna wykazywać znamiona fazy akumulacji.

Indeks WIG 2000-2009 wykres dzienny

Analiza cyklów sprawdza się na każdym rynku (nie tylko na akcjach). Przykładem tego może być indeks najszerszy WIG który w latach 2001-2003 zbudował formację trójkąta będącą czystej postaci procesem akumulacji. Pamiętasz jak pisałem wyżej, że im dłużej trwa akumulacja tym bardziej znaczącym sygnałem jest wybicie i przejście w trend wzrostowy. Jak widać w wypadku WIG ta zasada się sprawdziła i kurs wystrzelił w górę o kilkaset procent w perspektywie kilku lat.Trend wzrostowy postępował i w perspektywie prawie 4 lat można byłą dołączyć się w dowolnie wybranym momencie. Dopiero końcówka 2007 roku zasygnalizowała, że rynek zaczyna wykazywać oznaki dystrybucji.Kurs ponownie zaczął budować formację trójkąta na szczycie. W styczniu 2008 doszło do wybicia dołem i sygnalizacji, że rynek wchodzi w trend spadkowy. Był to ostatni dzwonek na zamknięcia wszystkich pozycji w akcjach i ewentualną krótka sprzedaż.

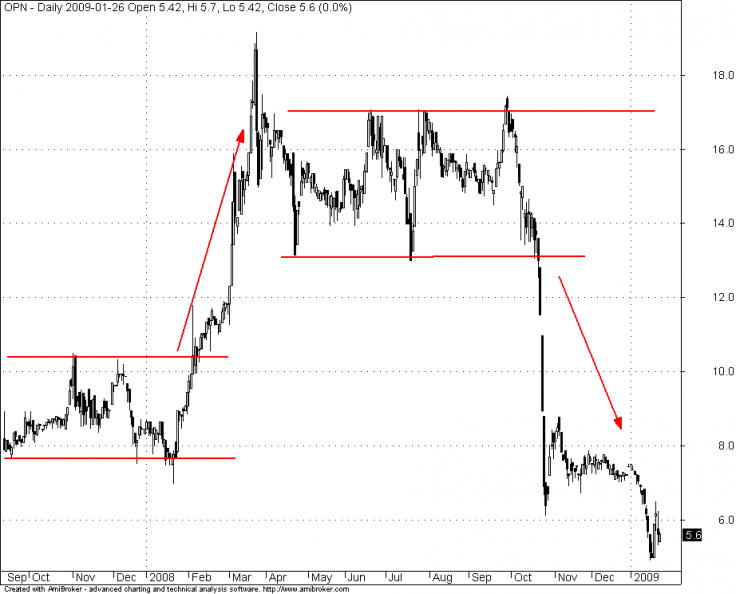

Oponeo 2007-2009 wykres dzienny

Spółka Oponeo jest przykładem tego, że czasami rynek wyjątkowo czytelnie rysuje cykle rynkowe i wręcz prosi nas o to, abyśmy zarobili na tym pieniądze. Jak widać pod koniec 2007 roku kurs papieru przebywał w klasycznym procesie akumulacji. Do wybicia i przejścia w trend wzrostowy doszło w lutym 2008. Kurs wystrzelił w górę po czym ponownie wszedł w fazę ruchu bocznego (w tym wypadku fazę dystrybucji). Ostatecznym sygnałem sprzedaży było wybicie z dystrybucji dołem w październiku 2008. Jak widać w tym wypadku, ponownie po wielomiesięcznej dystrybucji sprawdziła się zasada, że wybicie było niezwykle istotne. Ostatnim przykładem jaki chciałbym zaprezentować w tym artykule są ostatnie wydarzenia jakie miały miejsce na wykresie spółki HTL Strefa.

HTL Strefa 2007-2009 wykres dzienny

Kurs spółki po silnej wyprzedaży z 2007 roku zaczął powoli w roku 2008 wykazywać oznaki siły. Na przestrzeni kilku miesięcy widać było wyraźnie, że papiery spółki były najprawdopodobniej skupowane przez grupę lub jednego insidera. W sierpniu doszło do wybicia z procesu akumulacji górą i po ruchu powrotnym do wyłamanego oporu kurs wszedł w klasyczną fazę 2, czyli trend wzrostowy.

Podsumowanie

W powyższym artykule starałem się wstępnie zaprezentować ideę analizy faz rynku, która powinna być jedną z podstawowych metod selekcji spółek i rynków pod względem inwestycyjnym. Zasada, że kupujemy tylko to, co jest w cenie (trendzie wzrostowym) i sprzedajemy to, co jest w trendzie spadkowym powinno przyświecać każdemu inwestorowi. Przeprowadzanie wyborów inwestycyjnych na podstawie analizy w jakim stadium znajdują się poszczególne spółki jest moim zdaniem jedyną, szybką metodą pozwalającą na skupienie sił jedynie na godnych zainteresowania spółkach. Tego rodzaju algorytm selekcyjny wyszukujący spółki w akumulacji, trendzie wzrostowym, dystrybucji i trendzie spadkowym został zaimplementowany w narzędziu http://Sindicator.net Analizę można przeprowadzać zarówno w rozkładzie dziennym jak i tygodniowym. Dokładny opis działania i algorytmu i metod jego interpretacji zaprezentuję w kolejnym artykule.

Pozdrawiam i życzę dużych zysków,

Paweł Biedrzycki